Sehr verehrte Leserinnen und Leser,

Sven Weisenhaus hat in den vergangenen Wochen hier mehrfach zu Recht darauf verwiesen, dass die Aktienmärkte einen neuen Treiber brauchen, wenn die Geldschleusen der Notenbanken allmählich geschlossen werden. Nun gab es zuletzt ermutigende Konjunkturdaten diesseits und jenseits des Atlantiks. Eine gute Konjunktur sollte sich aber auch in den Ergebnissen und Erwartungen der Unternehmen niederschlagen. Damit kommt der beginnenden Quartalsberichtssaison eine besondere Bedeutung zu. Womöglich wird sie sogar zum neuen Treiber für die Aktienmärkte.

Warum das dritte Quartal so wichtig ist

Dabei ist die Berichtssaison zum dritten Quartal ohnehin schon eine der wichtigsten des Jahres: Abgesehen vom Handel und einigen anderen Branchen, wie der Mode- und Elektronikindustrie, liegen die Tendenzen für die Jahresbilanzen der Unternehmen weitgehend fest. Und selbst der Verlauf des Weihnachtsgeschäfts ist zu diesem Zeitpunkt relativ gut absehbar - und wird damit umgehend eingepreist.

Das laufende Jahr ist damit für die Börsianer weitgehend abgehakt. Also richten sich ihre Blicke nach vorn. Daher geben die meisten Unternehmen spätestens mit den Ergebnissen für das dritte Quartal auch einen ersten Ausblick auf das nächste Jahr. Die Analysten aktualisieren mit diesen Daten ihre Bewertungsmodelle für das Folgejahr. Und daraus ergeben sich dann unter Umständen neue Signale für die Aktienmärkte aus fundamentaler Sicht. Im Idealfall führt dies zum Beispiel zu der bekannten Jahresendrally.

Gibt es einen erneuten Gewinnrückgang?

Auf den ersten Blick sieht es jedoch für die aktuelle Berichtssaison nicht sonderlich rosig aus. Für die Unternehmen im S&P 500 erwarten die Analysen noch einen weiteren Gewinnrückgang. Es wäre der sechste in Folge. Eine derart lange "Gewinnrezession" wäre noch nie dagewesen!

Diese Erwartung resultiert aus einem Rückgang der Gewinnschätzungen in den vergangenen Wochen: Noch im Juli hofften die Analysten auf gleichbleibende Gewinne. Aufgrund der immer noch durchwachsenen Ergebnisse des zweiten Quartals senkten sie nach und nach ihre Erwartungen für das dritte Quartal - ein Phänomen, das uns inzwischen schon seit Jahren leider nur allzu vertraut ist.

Allerdings ist dieser Rückgang der Analystenschätzungen (von +/- 0 % im Juli auf aktuell -2,9 %, also um 2,9 Prozentpunkte) der kleinste seit Langem. Im Durchschnitt der vergangenen vier Quartale lag diese "Abwärtsrevision" bei 4,9 Prozentpunkten. In den vergangenen 20 Quartalen (= fünf Jahre) - etwa solange erleben wir das schon! - lag der Wert durchschnittlich bei 4,3 Prozentpunkten.

Der Optimismus kehrt zurück

Wenn es also nach den Analysten geht, dann sollen die Gewinne der größten US-Unternehmen im dritten Quartal um 2,9 % gesunken sein. Damit sind allerdings die Analysten so "optimistisch" wie lange nicht mehr. So befürchteten sie für das zweite Quartal einen Gewinnrückgang von 6,2 %. Ähnlich war es in den Quartalen davor.

In der Regel waren die tatsächlichen Ergebnisse der Unternehmen am Ende aber besser. Sie fielen in den vergangenen Quartalen um zwei bis drei Prozentpunkte höher aus, als von den Analysten geschätzt. Wenn es diesmal auch so kommt, dann könnte es am Ende im besten Fall sogar ein kleines Plus geben!

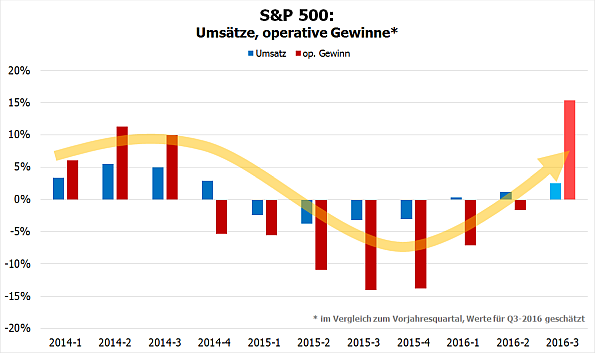

Die bisher genannten Zahlen beziehen sich auf die kumulierten Nettogewinne der S&P500-Unternehmen. Diese enthalten stets einige nicht korrigierbare Sondereinflüsse. Wenn man wissen will, wie gut oder schlecht das eigentliche Geschäft der Unternehmen läuft, dann ist oft ein Blick auf die operativen Gewinne aussagekräftiger (siehe folgende Grafik).

(Quelle: Standard & Poor's)

Trendwende bei den operativen Gewinnen bereits erreicht

Hier könnte die "Gewinnwende", die sich bei den Nettogewinnen erst andeutet, bereits eingetreten sein: Ein sattes Plus von gut 15 % könnten die Unternehmen im dritten Jahr eingefahren haben (siehe hellrote Säule ganz rechts)! Nachdem bereits seit dem ersten Quartal 2016 die Umsätze (blaue Säulen) wieder leicht zulegen, könnten also nun auch die operativen Gewinne wieder wachsen.

Aber selbst wenn es so kommt: All diese Zahlen sind letztlich schon Vergangenheit. Es wird darauf ankommen, dass diese positiven Ergebnisse auch aus Sicht der Unternehmen Teil eines nachhaltigen Trends sind. Nur dann werden sie sich auch für das kommende Jahr optimistisch geben und damit auch den Börsen wieder Fantasie einhauchen.

Aus Sicht der Analysten ist eine solche Trendwende zum Positiven durchaus möglich. Sie rechnen auch bei den Nettogewinnen spätestens ab dem ersten Quartal 2017 wieder mit zweistelligen prozentualen Steigerungen. Das ist nicht nur der übliche Optimismus der Analysten. Ab dann sollte auch der Energiesektor wieder die Gewinndimension erreichen, wie sie 2015 an der Tagesordnung war. Und damit würde einer der wesentlichsten Belastungsfaktoren auch für die Gewinnentwicklung des S&P 500 insgesamt wegfallen.

In den kommenden Wochen könnte die Entscheidung fallen

Die kommenden vier Wochen könnten also für die Märkte entscheidend werden. Das gilt insbesondere natürlich für die US-Börsen. Hier haben alle große Indizes in jüngste Zeit neue Allzeithochs erreicht. Diese starken positiven Signale führten allerdings bisher nicht zu der üblichen Fortsetzung der Rally. Damit drohen immer noch massive bearishe Signale - in Form nachhaltiger Fehlausbrüche an den alten Allzeithochs.

Die laufende Berichtssaison hat zweifellos das Potenzial, diese Entscheidung zu bringen und den Börsenverlauf der nächsten Wochen und Monate zu bestimmen. Sie sollten daher zunächst weiterhin vorsichtig bleiben. Machen Sie sich aber bereit, einem möglichen neuen Signal zu folgen. Mehr dazu, wenn es soweit ist.

Mit besten Grüßen

Ihr Torsten Ewert