Wichtiger Hinweis:

Da in Köln ab Donnerstag, den 23.02.2017, ab 11.11 Uhr bis einschließlich Montag, den 27.02.2017 der mittlerweile 7. Kölner "Wirtschafts"-Tag der Stockstreet GmbH mit den bekannten "Lokal"-Redakteuren stattfindet, erscheint in dieser Zeit keine Börse-Intern - oder kurz: Kölle Alaaf! Die nächste Börse-Intern erhalten Sie also am Dienstag, den 28.2.2017.

DAX - Nur noch 3 Prozent bis zum Allzeithoch

Der Dax ist heute früh erstmals seit April 2015 wieder über die Marke von 12.000 Punkten gestiegen. Bis zum Rekordhoch bei 12.390 Punkten fehlten ihm damit nun nur noch knapp drei Prozent.

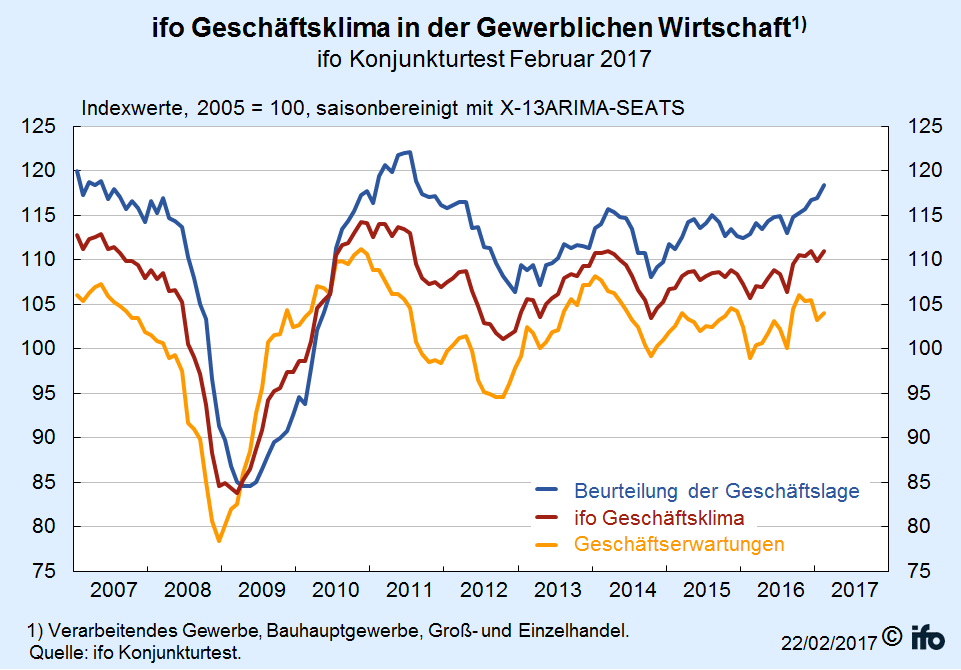

Als Grund für die anhaltende Partylaune der Börsianer können erneut positive Fundamentaldaten genannt werden. So bestätigte der ifo-Geschäftsklimaindex mit einem Anstieg von 109,9 auf 111,0 Punkte die gestrigen Einkaufsmanagerindizes.

Die Stimmung in den Chefetagen der deutschen Wirtschaft hat sich im Februar überraschend wieder aufgehellt, obwohl die Analysten hier (genau wie bei den Einkaufsmanagern) mit einem leichten Rückgang gerechnet hatten, nachdem der Index bereits im Januar gefallen war. Doch stattdessen bewerten die Manager der rund 7000 befragten Unternehmen sowohl die aktuelle Lage als auch die Aussichten für die kommenden sechs Monate besser als zuvor. Der Rückgang des ifo-Geschäftsklimas aus dem Vormonat wurde damit wieder wettgemacht.

DAX-Unternehmen steigern Gewinn um 15 Prozent

Zudem verläuft die Berichtssaison bislang überzeugend. Rund die Hälfte der DAX-Konzerne hat bislang ihre Zahlen für 2016 veröffentlicht. Im Vergleich zum Vorjahr kletterte der operative Gewinn demnach um 15 Prozent auf 58 Milliarden Euro, wie die Wirtschaftsberatung EY auswertete. Das Gewinnwachstum der Unternehmen (+15%) und deren Bewertung gemessen am Kurs-Gewinn-Verhältnis (KGV = 15) liegen damit auf dem gleichen Niveau. Fundamental passt damit im DAX aktuell alles zusammen.

Sichere Häfen stark gefragt

Doch es gibt einige Warnhinweise, die für eine baldige Gegenbewegung sprechen. So hat der DAX inzwischen die obere Begrenzung seines Aufwärtstrendkanals erreicht (siehe Chart oben). Und gestern hatte ich bereits die Elliott-Wellen, das saisonale Muster und die niederländischen Parlaments- sowie die französischen Präsidentschaftswahlen als mögliche "Spielverderber" für steigende Kurse genannt.

Was mich jedoch am meisten stört und verwundert, sind die anhaltenden Kursgewinne in den "sicheren Häfen". Gold und Silber notieren in der Nähe ihrer Trendhochs. Und der Bund-Future ist heute auf ein Niveau ausgebrochen, dass er zuletzt vor vier Monaten gesehen hat.

Er ist damit wieder tief in die ehemalige Seitwärtsrange (oberes gelbes Rechteck) eingetaucht und hat damit eine mögliche neue Range (unteres gelbes Rechteck) nach oben verlassen. Diese Kursstärke des Bund-Futures, die auf eine vermehrte Flucht in als sicher geltende deutsche Staatsanleihen deutet, ist schon etwas überraschend. Wie lässt sie sich bei der doch so positiven Marktlage erklären?

Griechenlands Schulden wieder verstärkt im Fokus

Sie könnte ein Ausdruck der wieder wachsenden Sorgen über die Stabilität der Eurozone und des Euro sein. Neben dem Superwahljahr 2017, bei dem eurokritische Parteien viele Stimmen auf sich vereinen könnten, hat auch das hochverschuldete Griechenland zuletzt wieder vermehrt für Schlagzeilen gesorgt. Die Euro-Finanzminister hatten am Montag vereinbart, dass die Kontrolleure der internationalen Institutionen IWF, EU-Kommission, Europäische Zentralbank (EZB) und Europäischer Stabilitätsmechanismus (ESM) wieder nach Athen zurückkehren sollen, um unter anderem Renten- und Arbeitsmarktreformen voranzubringen. Im Anschluss daran könnten weitere Hilfsgelder für das hoch verschuldete Land ausgezahlt werden. Dabei ist aber nach wie vor offen, ob sich der IWF am dritten Rettungsprogramm für Griechenland beteiligt.

Darum dürfte der Anstieg im Bund-Future nur vorübergehend sein

Doch die Sorgen darüber könnten unbegründet und der Kursanstieg des Bund-Futures damit nur vorübergehender Natur sein. Denn laut Euro-Rettungsfonds ESM wird Griechenland ohne weiteres Hilfsprogramm über die Runden kommen, wenn der eingeschlagene Kurs beibehalten wird.

Und die Notenbanken werden angesichts der konjunkturellen Entwicklung über kurz oder lang die Geldpolitik weiter straffen. Schon im März könnte die US-Notenbank Fed den nächsten Zinsanstieg beschließen. Und die EZB wird ab April ihr monatliches Ankaufvolumen von 80 auf 60 Milliarden Euro reduzieren. Beides spricht für wieder steigende Zinsen - und damit für fallende Bund-Future-Kurse.

Steigende Preise erhöhen den Druck auf die Notenbanken

Zumal die Notenbanken wegen der steigenden Inflation einen erhöhten Druck seitens der Politik und der Sparer zu spüren bekommen. Immer mehr Daten deuten darauf hin, dass das 2-Prozent-Inflationsziel auch nach dem auslaufenden Basiseffekt aus der Ölpreiserholung erreicht bzw. in greifbarer Nähe bleiben dürfte (siehe Prognose u. a. aus der Börse-Intern vom 19. Januar).

So sind zum Beispiel in Deutschland die Erzeugerpreise im Januar 2017 um 2,4 Prozent gegenüber dem Vorjahr gestiegen, was die höchste Teuerungsrate seit März 2012 war. Und die Großhandelspreise stiegen im Januar 2017 sogar um 4,0 Prozent gegenüber Januar 2016, was die höchste Veränderung seit Oktober 2011 war. Ähnliches gilt auch auf europäischer Ebene, wie die Detaildaten der Einkaufsmanagerindizes gestern verrieten.

In den USA sind die Verbraucherpreise im Januar im Jahresvergleich um 2,5 Prozent gestiegen (Dezember +2,1%). Es war der sechste Anstieg der Inflationsrate in Folge sowie der höchste Stand seit März 2012. Das Monatsplus war im Januar mit 0,6 Prozent doppelt so hoch wie im Konsens erwartet. Und selbst die Kernrate, die von den Notenbanken bevorzugt betrachtet wird, legte im Januar um 2,3 Prozent zu.

Diese Zahlen müssen aktuell noch keine Revision der bisherigen Inflationserwartungen herbeiführen. Doch wenn Donald Trump sein angekündigtes Steuerkonzept vorlegt, könnte die Fed hieraus zukünftige Inflationsgefahren ableiten. Das würde sie dann mit stärker steigenden Zinsen bekämpfen. Insofern spricht vieles dagegen, dass der jüngste Abwärtstrend bei den Zinsen anhält. Und daher dürfte sich auch der Anstieg im Bund-Future bald wieder umkehren.

Fazit

Sowohl im DAX als auch im Bund-Future dürfte es bald zu einer Gegenbewegung kommen. Das Trading bleibt in beiden Märkten jedoch erschwert. Denn im DAX kam es jüngst immer wieder zu Seitwärtsbewegungen, die mit Fehlsignalen gespickt waren. Und im Bund-Future zeigt sich zwar wie erwartet eine Seitwärtstendenz (siehe auch Börse-Intern vom 21. Dezember), doch lässt sich dabei keine klare Range definieren, weil die Hochs und Tiefs völlig unkalkulierbar gebildet wurden.

Manchmal kann es daher sinnvoll sein, das Spiel der Märkte einfach von der Seitenlinie aus zu beobachten, um dann erst bei neuen klaren Signalen wieder einzusteigen.

Kölle Alaaf!

Ihr

Sven Weisenhaus