Der Bitcoin-Markt zeigt sich erneut von seiner starken Seite und verzeichnet ein Plus von rund zwei Prozent. Die führende Kryptowährung überschritt zeitweise erneut die Marke von 110.000 US-Dollar, was technisch betrachtet auf einen bevorstehenden Angriff auf das Allzeithoch in den kommenden Tagen hindeutet. Obwohl auch Altcoins an Dynamik gewinnen - Ethereum steigt um sechs Prozent, Solana um vier, Cardano um fast acht und Sui sogar um zehn Prozent - behauptet sich Bitcoin weiterhin als Basisinvestment. Ein zentraler Treiber dieses Aufwärtstrends im Jahr 2025 ist ein klarer struktureller Faktor: der anhaltende Trend zu Bitcoin-Treasuries.

Bitcoin-Treasuries etablieren sich als Finanzinstrument

Die Idee, Bitcoin als strategische Reserve in der Unternehmensbilanz zu führen, hat sich 2025 zum anerkannten Finanzinstrument entwickelt. Den Ausgangspunkt setzte MicroStrategy - inzwischen unter dem verkürzten Namen "Strategy" firmierend - als Michael Saylor bereits 2020 den ersten großvolumigen Kauf veranlasste und damit ein Zeugnis für die makroökonomische Absicherung gegen Geldentwertung ablegte.

Seitdem wurden stetig neue Hürden überwunden. Die US-Wertpapieraufsicht akzeptiert in Zwischenabschlüssen zunehmend faire Wertbewertungen, während internationale Accounting-Gremien an einem einheitlichen kryptospezifischen Standard arbeiten. Das Resultat: Finanzvorstände erkennen, dass ein moderat dosierter Bitcoin-Anteil sowohl das Risiko-Ertrags-Profil verbessert als auch positive PR-Effekte erzeugt, die dem Aktienkurs zugutekommen können.

Unternehmen akkumulieren Bitcoin aggressiver als ETFs

Ein aktueller CNBC-Bericht zeigt, dass börsennotierte Unternehmen im zweiten Quartal erneut aggressiver Bitcoin akkumulierten als ETFs - bereits das dritte Vierteljahr in Folge. Daten von Bitcoin Treasuries weisen für Corporate-Treasuries ein Plus von rund 18 Prozent aus, während Exchange-Traded Funds lediglich etwa acht Prozent zulegten. Im turbulenten April stiegen die Firmenbestände sogar doppelt so stark wie die der ETFs.

Ben Werkman, Chief Investment Officer von Swan, sieht den Kern des anhaltenden Interesses an Bitcoin-Treasury-Gesellschaften in deren spezifischem Zugang zu den Kapitalmärkten. Während Einzelinvestoren ihre Bestände ausschließlich aus vorhandenem Vermögen finanzieren, können börsennotierte Firmen Aktien oder Anleihen begeben und so frisches Kapital mobilisieren, das anschließend vollständig in Bitcoin fließt. Dieses Modell verleiht Aktionären eine Art "kumulative Hebelwirkung": Jede zusätzliche Finanzierungsrunde steigert den Bitcoin-Pool pro Aktie, ohne dass Anteilseigner selbst nachkaufen müssen.

BTCBULL Presale: Alternative für Privatanleger

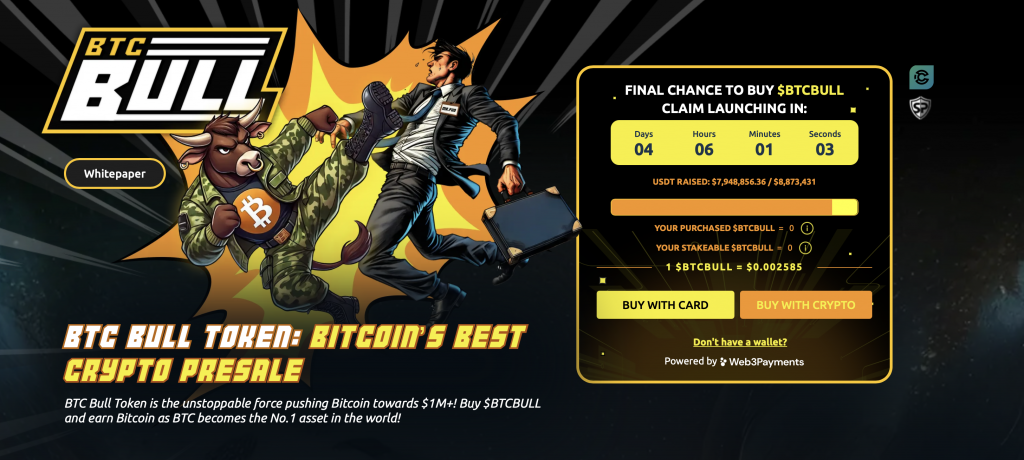

Während Unternehmen ihre Kassen weiterhin mit Bitcoin füllen und die Akkumulation intensivieren, haben Privatanleger neben Bitcoin als solidem Basisinvestment auch die Möglichkeit, eine dynamischere Alternative zu nutzen: BTC Bull erlaubt eine verkappte Hebelwette auf den nächsten Bullenmarkt und verbindet Tokens mit fest programmierten Markt-Triggern, die Knappheit steigern und reale Bitcoin-Belohnungen auslösen.

BTC Bull unterscheidet sich von üblichen Memecoins durch einen strikt codierten Reaktionsmechanismus, der jede größere Aufwärtsbewegung von Bitcoin in zwei parallel laufende Effekte übersetzt. Übersteigt die Leitwährung das erste Ziel von 125.000 US-Dollar, startet ein automatisches Burning, das Token dauerhaft aus dem Umlauf entfernt. Bei Erreichen von 150.000 US-Dollar aktiviert das Protokoll einen Belohnungsmodus, bei dem Halter proportionale Ausschüttungen erhalten. Im Vorverkauf sicherte sich das Projekt bereits rund 8 Millionen US-Dollar, doch da der Presale bereits in vier Tagen endet, müssen sich interessierte Anleger beeilen, um BTCBULL noch zum fixen Preis zu erwerben.

Direkt zur BTC Bull Website!

Investieren ist spekulativ. Bei der Anlage ist Ihr Kapital in Gefahr. Diese Website ist nicht für die Verwendung in Rechtsordnungen vorgesehen, in denen der beschriebene Handel oder die beschriebenen Investitionen verboten sind, und sollte nur von Personen und auf gesetzlich zulässige Weise verwendet werden. Ihre Investition ist in Ihrem Land oder Wohnsitzstaat möglicherweise nicht für den Anlegerschutz geeignet. Führen Sie daher Ihre eigene Due Diligence durch. Diese Website steht Ihnen kostenlos zur Verfügung, wir erhalten jedoch möglicherweise Provisionen von den Unternehmen, die wir auf dieser Website anbieten. Zudem ist der Autor möglicherweise selbst in die Vermögenswerte investiert, wodurch ein Interessenkonflikt entstehen kann.