Original-Research: UmweltBank AG - von Montega AG

Einstufung von Montega AG zu UmweltBank AG

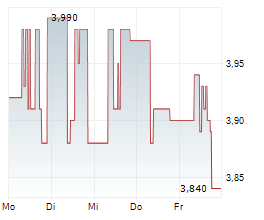

Q3-Zahlen zeigen gebremste operative Entwicklung Die UmweltBank hat jüngst Q3-Zahlen vorgelegt, welche die zuletzt gebremste Entwicklung im wichtigen Einlagengeschäft mit Privatkunden erneut bestätigten. Zwar hat die Bank mit der im Sommer planmäßig erfolgten Einführung des Girokontos hohe Fortschritte in Bezug auf die Diversifikation des Retail-Geschäfts erzielt, das Hauptprodukt wird jedoch mittelfristig weiter das Tagesgeldangebot der Bank bleiben. Aufgrund der Zinsentwicklung im Euroraum wird Tagesgeld unattraktiver für die (Bestands)Kunden, da diese aktuell z.B. bei der UmweltBank nur noch Zinsen i.H.v. 0,6% p.a. erzielen. Dies bremst das Einlagenwachstum signifikant ab, das die Bank für die weitere Skalierung der Profitabilität benötigt. Angesichts hoher einmaliger Veräußerungsgewinne gehen wir weiter vom Erreichen der diesjährigen Guidance aus, die ein EBT der AG von 5 bis 10 Mio. EUR vorsieht (EBT 9M: 9,1 Mio. EUR). Die Mittelfrist-Guidance rückt dabei angesichts der abgeflachten op. Dynamik stärker in die Ferne. Einlagengeschäft bleibt deutlich hinter Erwartungen zurück: Die Retail-Einlagen blieben zum zweiten Mal infolge konstant auf dem Niveau des Vorquartals (3,6 Mrd. EUR), sodass sich das Plus seit Jahresbeginn lediglich auf 0,1 Mrd. EUR bzw. rd. 3% ytd beläuft. Gleichzeitig blieb auch die Anzahl der Kunden in Q3 stabil bei 161.000, nachdem in Q2 noch 2.000 Kunden und in Q1 4.000 Kunden gewonnen wurden. Das Kundenwachstum beläuft sich somit auf +3,9% ytd. Auf die Einlagen wird aktuell eine erhöhte Zinsmarge von 140BP erzielt, was auf die Anpassung der Verzinsung (zuvor: 100 BP Zinsmarge) zurückzuführen ist. Kunden erhalten dementsprechend 0,6% Zinsen (p.a.). Angesichts der niedrigeren Verzinsung des Tagesgelds gehen wir in Q4 trotz einer neuen Tagesgeld-Neukundenaktion (3% Zinsen für 3 Monate) dennoch von einer Verfehlung der zu Q3 vom Unternehmen bestätigten Jahresziele in Bezug auf Einlagen und Kunden aus. Der Unternehmens-Forecast für 2025 sieht ein Kundenwachstum von 49.000 Kunden in Q4 (ytd: +6.000) sowie ein Einlagenwachstum in Q4 von 0,7 Mrd. EUR auf 4,3 Mrd. EUR vor (ytd: +0,1 Mrd. EUR). Infolge der schwächeren Dynamik und des strukturellen Gegenwinds durch das niedrige Zinsumfeld haben wir unsere Prognosen für das Einlagengeschäft in den nächsten Jahren reduziert. Konkret erwarten wir in 2026 ein Einlagevolumen von 4,1 Mrd. EUR bzw. 4,4 Mrd. EUR in 2027 und 4,9 Mrd. EUR in 2028. Gleichzeitig erhöhen wir die erwartete Zinsmarge von 100 auf 120BP, was den Effekt des langsameren Wachstums weitgehend aufhebt. Sollte die Bank die erwartete höhere Zinsmarge nicht auf Dauer halten können, würde dies einen negativen Ergebniseffekt im zweistelligen Prozentbereich implizieren. Kreditneugeschäft weiter kapitalbedingt auf niedrigem Niveau: Wie erwartet waren in Q3 aufgrund der noch angespannten EK-Situation der Bank, die sich durch die in Q4 erfolgte KE entspannt hat, nur wenige Neukreditvergaben zu verzeichnen (Q3/25: 33 Mio. EUR, 9M/25: 73 Mio. EUR). Der Vorstand hat im Zuge des Q3-Reportings die Neukreditziele von 250-350 Mio. EUR auf 200-250 Mio. EUR reduziert. Da bereits einzelne Projekte einen dreistelligen Mio.-Euro-Betrag erreichen können, halten wir das neue Ziel auch aufgrund der höheren EK-Quote nicht für unrealistisch. Wir würden jedoch zukünftig einen höheren Puffer zu der EK-Empfehlung des Regulators bevorzugen, um auch in Krisensituationen mit erhöhten Non-Performing-Loans ohne Kapitalerhöhungen auskommen zu können. Im nächsten Geschäftsjahr dürfte das Kreditneugeschäft aufgrund der höheren EK-Quote (inkl. Anrechnung KE zu Ende Q3/25 bei 16,9%) und der Reduktion von Eigenmittelzuschlägen, wie bereits im letzten Comment erwähnt, anziehen. Fazit: Die UmweltBank blieb in Q3 vor allem in Bezug auf das Einlagengeschäft hinter unseren Erwartungen zurück. Auf dem aktuellen Kursniveau (KBV: 0,4x) sehen wir die Aktie als unterbewertet an, sodass wir unsere Kaufempfehlung und Kursziel bestätigen. +++ Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte. Bitte lesen Sie unseren RISIKOHINWEIS / HAFTUNGSAUSSCHLUSS unter http://www.montega.de +++ Über Montega: Die Montega AG ist eines der führenden bankenunabhängigen Researchhäuser mit klarem Fokus auf den deutschen Mittelstand. Das Coverage-Universum umfasst Titel aus dem MDAX, TecDAX, SDAX sowie ausgewählte Nebenwerte und wird durch erfolgreiches Stock-Picking stetig erweitert. Montega versteht sich als ausgelagerter Researchanbieter für institutionelle Investoren und fokussiert sich auf die Erstellung von Research-Publikationen sowie die Veranstaltung von Roadshows, Fieldtrips und Konferenzen. Zu den Kunden zählen langfristig orientierte Value-Investoren, Vermögensverwalter und Family Offices primär aus Deutschland, der Schweiz und Luxemburg. Die Analysten von Montega zeichnen sich dabei durch exzellente Kontakte zum Top-Management, profunde Marktkenntnisse und langjährige Erfahrung in der Analyse von deutschen Small- und MidCap-Unternehmen aus. Die vollständige Analyse können Sie hier downloaden: Montega_AG_Factsheet_2025 Kontakt für Rückfragen: Montega AG - Equity Research Tel.: +49 (0)40 41111 37-80 Web: www.montega.de E-Mail: research@montega.de LinkedIn: https://www.linkedin.com/company/montega-ag Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. | ||||||||||||||||||||

2224596 05.11.2025 CET/CEST

© 2025 EQS Group