Der VanEck Global Real Estate UCITS ETF bildet den GPR Global 100 Index nach. Der GPR Global 100 Index Index bietet Zugang zu 100 börsennotierten Immobilienunternehmen aus Industrieländern weltweit. Ist dieser ETF aktuell eine attraktive ETF Empfehlung für langfristige Anleger?

- VanEck Global Real Estate UCITS ETF WKN: A1T6SY - ISIN: NL0009690239 - Ticker: TRET

?? Key Takeaways

-

Charttechnik neutral bis leicht bullisch: Der ETF hält sich aktuell noch über SMA20/SMA50/SMA200 - entscheidend ist eine Stabilisierung über 39 EUR, sonst droht eine Eintrübung mit Rücklauf Richtung Tief Juni 2025.

-

Risiko durch Konzentration: Rund 2/3 USA-Anteil sowie ein mögliches Klumpenrisiko (ca. 15 - in drei Positionen) erhöhen die Abhängigkeit von einzelnen Märkten und Titeln.

-

Fundamental kein klarer "Must-have"-ETF: Trotz langfristig solider Performance ist 2025 schwach, der ETF bleibt eher eine Beobachtungsposition als eine überzeugende Investment-Opportunity.

In dieser ETF Analyse der Woche steht der VanEck Global Real Estate UCITS ETF im Fokus. Der Fonds bildet den GPR Global 100 Index nach. Dieser Index bietet Zugang zu 100 börsennotierten Immobilienunternehmen aus Industrieländern weltweit und ermöglicht damit eine breite Streuung über den globalen Immobiliensektor.

Der ETF eignet sich grundsätzlich für Anleger, die gezielt auf internationale Immobilienwerte setzen möchten - allerdings sollten die Struktur und Risiken genau geprüft werden.

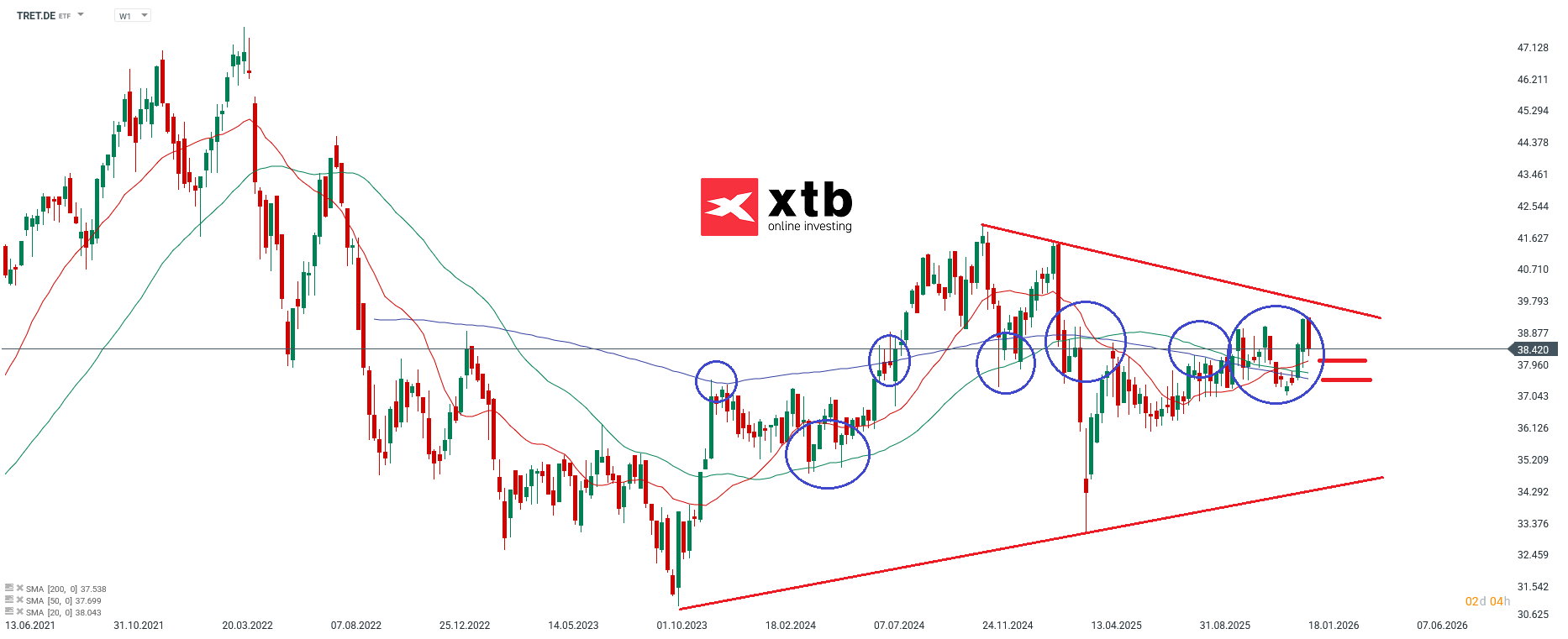

Chartcheck: VanEck Global Real Estate UCITS ETF Prognose im Wochenchart

Quelle: xStation5 von XTB, aufgenommen am 23.01.2026. Zeithistorie gemäß der Information direkt im Chart. Vergangene Ergebnisse sind kein Indikator für zukünftige Performance. Das Handelsinstrument notiert in EUR. Mögliche Währungsschwankungen können sich auf die Rendite auswirken.

Im Wochenchart konnte sich der Anteilsschein zwar vom Tief aus dem November 2023 erholen, die Aufwärtsbewegung blieb jedoch insgesamt moderat. Im März 2025 dominierten erneut Gewinnmitnahmen das Kursgeschehen. Der scharfe Rücksetzer im April wurde zwar zügig zurückgekauft, in den Folgemonaten setzte sich jedoch eher eine Seitwärts- bis leicht aufwärtsgerichtete Bewegung durch.

Insgesamt bewegte sich der ETF über längere Zeit in einer engen Box - ein Hinweis auf eine fehlende klare Trenddynamik.

Relevante gleitende Durchschnitte (Wochenchart)

-

SMA20: 38,03 EUR

-

SMA50: 37,69 EUR

-

SMA200: 37,54 EUR

Gut erkennbar ist, dass die SMA20 nach dem Bruch nach oben als solider Support fungieren konnte. Gleichzeitig hatte der Anteilsschein zunächst Schwierigkeiten, sich nachhaltig über SMA200 und SMA50 zu etablieren. Anfang Februar gelang schließlich der Ausbruch über diese Marken.

Die grüne Aufwärtskerze der letzten Handelswoche wurde in dieser Woche jedoch wieder abverkauft - die Gewinne wurden damit vollständig abgegeben...

Vollständigen Artikel weiterlesen

- Handeln Sie verantwortungsvoll -

Jeder Handel beinhaltet auch Risiken. CFDs sind Hebelprodukte und nicht für jeden geeignet! Der Hebel multipliziert Ihre Gewinne, wenn Ihre Handelsentscheidung richtig war, aber auch die Verluste, sollte Ihre Markteinschätzung unkorrekt gewesen sein. CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 71 - der Retail Kunden verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Die Autoren können ganz oder teilweise in den besprochenen Werten investiert sein. Diese Inhalte stellen keine Finanzanalyse dar: Es handelt sich um eine Werbemitteilung, welche nicht allen gesetzlichen Vorschriften zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen genügt und keinem Handelsverbot vor der Veröffentlichung der Analysen unterliegt.