DJ PTA-News: ESPG BondCo S.à r.l.: ESPG BondCo S.à r.l. übernimmt Anleihe der ESPG AG

Unternehmensmitteilung für den Kapitalmarkt

ESPG BondCo S.à r.l.: ESPG BondCo S.à r.l. übernimmt Anleihe der ESPG AG

Luxembourg (pta000/05.05.2025/16:00 UTC+2)

ESPG BondCo S.à r.l. übernimmt Anleihe der ESPG AG - Änderung der Anleihebedingungen vollzogen - Restrukturierungsverfahren der ESPG AG erfolgreich abgeschlossen

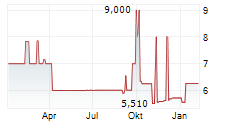

Luxemburg, 5. Mai 2025 - Die von der ESPG AG ("ESPG") emittierte Anleihe (ISIN DE000A2NBY22 / WKN: A2NBY2 "ESPG-Anleihe") ist erfolgreich auf die neu gegründete ESPG BondCo S.à r.l. ("BondCo") übergegangen. Dieser Schritt markiert den Abschluss der Restrukturierung und des StaRUG-Verfahrens der ESPG AG und stellt zugleich einen Neubeginn der Anleihe mit der BondCo als Emittentin dar.

Ein zentraler Bestandteil des vom Amtsgericht Köln bestätigten Restrukturierungsplans ist der bereits vollzogene Erwerb einer 15-prozentigen Beteiligung der BondCo am Eigenkapital der ESPG. In diesem Zuge hat die BondCo sämtliche Verbindlichkeiten und sonstigen Verpflichtungen der ESPG aus der ESPG-Anleihe übernommen. Die im Restrukturierungsplan infolge dieser Schuldübernahme angelegte Anpassung der Anleihebedingungen wurde am 28. April 2025 umgesetzt. Die angepassten Anleihebedingungen sehen insbesondere vor, dass die BondCo sämtliche ihr aus der ESPG oder aus der Verwertung ihrer ESPG-Anteile zufließenden Barmittel, abzüglich Verwaltungskosten sowie eines angemessenen operativen Gewinns, an die Anleihegläubiger ausschüttet. Die Laufzeit der Anleihe wurde bis zum 1. Oktober 2029 verlängert. Insgesamt wurde so eine innovative Struktur geschaffen, mit der Anleihegläubiger wirtschaftlich von der weiteren Entwicklung der ESPG profitieren.

Die Interessen der Anleihegläubiger wurden während des Restrukturierungsprozesses durch den gemeinsamen Vertreter Klaus Nieding (Kanzlei Nieding + Barth) vertreten. Er ist zugleich einer von zwei Geschäftsführern der neu gegründeten BondCo. Zudem wurde der Restrukturierungsprozess eng von einem Lenkungsausschuss begleitet, der mit Vertretern aus Reihen der wesentlichen Anleihegläubiger besetzt war und den gemeinsamen Vertreter bei dessen Entscheidungsfindung beraten und unterstützt hat. Bestimmte Mitglieder des Lenkungsausschusses haben nach Abschluss des Restrukturierungsprozesses ihre Bereitschaft bekundet, weiterhin als Mitglieder eines beratenden Beirats der BondCo tätig zu sein, um den gemeinsamen Vertreter auch weiterhin zu beraten und zu unterstützen.

Klaus Nieding, Geschäftsführer der ESPG BondCo S.à r.l., kommentiert: "Der Abschluss des StaRUG-Verfahrens ist ein entscheidender Schritt für die wirtschaftliche Zukunft der ESPG. Die getroffenen Maßnahmen tragen zur Stabilisierung des Unternehmens bei, wovon die Anleihegläubiger wirtschaftlich profitieren können. Mit der BondCo haben wir im Gegensatz zu anderen StaRUG-Sanierungen eine innovative Alternative für die Anleihegläubiger sowie die ESPG gefunden, die die Chance bietet, unter dem Strich mehr für die Anleihegläubiger zu erzielen, als dies bei den Alternativen der Fall gewesen wäre."

Gemäß Berechnungen, die von einem unabhängigen Prüfer bestätigt wurden, beträgt der Wert der Beteiligung der BondCo an der ESPG nach Abschluss des StaRUG-Verfahrens 15,25 Prozent des ausstehenden Gesamtnennbetrags der Anleihe (ohne Zinsen). Nach dem Geschäftsplan der ESPG, welcher ebenfalls durch unabhängige Gutachten im Restrukturierungsplan bestätigt wurde, könnte dieser Wert auf über 34 Prozent anwachsen.

Über ESPG BondCo S.à r.l.

Die ESPG BondCo S.à r.l. ist eine Zweckgesellschaft mit Sitz in Luxemburg, die im Rahmen der Restrukturierung der ESPG AG gegründet wurde. Ihr primärer Zweck ist die Verwaltung der ESPG-Anleihe sowie die transparente und effiziente Weiterleitung von erhaltenen Barmitteln an die Anleihegläubiger. Dabei stellt die Gesellschaft sicher, dass alle relevanten finanziellen und regulatorischen Anforderungen eingehalten werden.

Durch eine strukturierte und verlässliche Organisation trägt die ESPG BondCo S.à r.l. zur Stabilität und Nachhaltigkeit der Anleiheemission bei. Die Anleihe, die eine Laufzeit bis zum 1. Oktober 2029 hat, bietet Investoren langfristige Planungssicherheit.

https://science-park-bondco.lu/

Anleger- und Pressekontakt: Kirchhoff Consult AG Jan Hutterer T. +49 40 60 91 86 80 espg-bondco@kirchhoff.de

(Ende)

-----------------------------------------------------------------------------------------------------------------------

Aussender: ESPG BondCo S.à r.l.

Boulevard Royal 25C

2449 Luxembourg

Luxemburg

Ansprechpartner: Jan Hutterer

Tel.: +49 40 60 91 86 65

E-Mail: espg-bondco@kirchhoff.de

Website: science-park-bondco.lu

ISIN(s): DE000A2NBY22 (Anleihe)

Börse(n): Freiverkehr in Berlin, Frankfurt, München, Stuttgart, Tradegate

[ source: https://www.pressetext.com/news/1746453600969 ]

(c) pressetext Nachrichtenagentur GmbH Pflichtmitteilungen und Finanznachrichten übermittelt durch pressetext. Archiv: https://www.pressetext.com/channel/Adhoc . Für den Inhalt der Mitteilung ist der Aussender verantwortlich. Kontakt für Anfragen: adhoc@pressetext.com oder +43-1-81140-300.

(END) Dow Jones Newswires

May 05, 2025 10:00 ET (14:00 GMT)