Original-Research: Schweizer Electronic AG - von Montega AG

Einstufung von Montega AG zu Schweizer Electronic AG

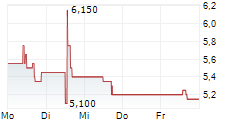

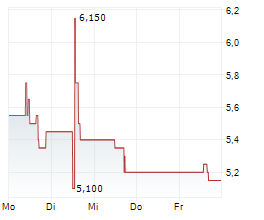

Q3 zeigt auf bereinigter Basis inkrementelle Verbesserungen Schweizer Electronic hat am vergangegen Freitag den Q3-Bericht vorgelegt und die Guidance konkretisiert. Wir haben mit dem CFO zur aktuellen Entwicklung gesprochen. Starker Auftragseingang: In Q3 verzeichnete SCHWEIZER einen starken Auftrageingang von 74,9 Mio. EUR (+75,1% yoy; +95,1% qoq). Der Auftragsbestand lag per 30.09. mit 256,1 Mio. EUR (+15,9% ggü. 01.01.2025) auf Höhe des vorab gemeldeten Werts und dürfte ca. 60-70 Mio. EUR für Schramberg beinhalten. Auch legte die Topline weiterhin dynamisch um 26,3% yoy auf 45,3 Mio. EUR zu. Davon entfiel auf die Eigenproduktion ein gegenüber den Vorquartalen weitgehend stabiler Umsatzbeitrag i.H.v. 13,7 Mio. EUR (H1: 27,8 Mio. EUR). Damit rangierten die Erlöse aus der Eigenproduktion nach 9M rund ein Drittel unter dem Vorjahreswert und dürften sich auch auf Gesamtjahressicht noch leicht unterhalb des vom Vorstand avisierten Break-Even-Niveaus von rund 60 Mio. EUR bewegen. Nach wie vor äußerst dynamisch entwickelte sich das Handelsgeschäft mit den asiatischen Partnern. In Q3 wurden hier erneut höhere Umsätze von 31,6 Mio. EUR generiert (+9,3% qoq; H1: 54,4 Mio. EUR). Der Erlösanteil nach 9M kletterte auf 67,4% (Vj.: 44,3%). Bereinigtes EBITDA positiv, Free Cashflow negativ: Angesichts des in Q3 anhaltenden Preisdrucks auf der Kunden- und Lieferantenseite sowie der Produkt- und Kundenmixverschiebungen durch die geringere Eigenproduktion ging die Bruttomarge leicht auf 4,4% (Vj: 4,5%) zurück. Das um einmalige Restrukturierungsaufwendungen von ca. 1 Mio. EUR adjustierte EBITDA belief sich auf 0,6 Mio. EUR (Vj.: -1,1 Mio. EUR). Bereinigt konnte das EBITDA damit in 2025 von Quartal zu Quartal leicht verbessert werden, was sich in Q4 fortsetzen sollte. Der volle Effekt der Einsparungen wird jedoch erst in 2026 zutage treten. Unterm Strich stand in Q3 ein nochmals deutlich negatives Konzernergebnis von-2,6 Mio. EUR (Vj.: -3,8 Mio. EUR) zu Buche. Die Eigenkapitalquote ging auf 12,1% (-9,0 PP ggü. 01.01.) zurück und soll zum Jahresende nun zwischen 9 und 12% liegen (zuvor: 9-15%). Bilanziell bleibt die Lage bei SCHWEIZER bei einer Nettoverschuldung von rund 29,5 Mio. EUR (inkl. Pensionen) weiterhin angespannt. Per 30.09. verfügte der Konzern über liquide Mittel von 5,4 Mio. EUR, während sich der FCF in Q3 mit -4,8 Mio. EUR wie erwartet negativ zeigte (9M: 1,3 Mio. EUR). Die Refinanzierungszusage für das per 31.12. endfällige Darlehen soll jedoch wie geplant in den nächsten Wochen umgesetzt werden. Guidance konkretisiert: Für das Umsatzziel 2025 hob der Vorstand die Untergrenze der Zielbandbreite an und erwartet nun Erlöse zwischen 155 und 165 Mio. EUR (zuvor: 145-165 Mio. EUR). Die EBITDA-Guidance (exkl. Restrukturierungskosten) wurde dagegen auf 1 bis 3 Mio. EUR (zuvor: 2-6 Mio. EUR) angepasst. Für Q4 impliziert dies jeweils im Mid-Point Erlöse von 32,5 Mio. EUR bei einem adj. EBITDA von 2,5 Mio. EUR. Dass die Erlösprognose nicht noch weiter heraufgesetzt wurde, dürfte möglichen kundenseitigen Produktionsstops im Automotive-Sektor infolge der Probleme mit dem Chiplieferanten Nexperia geschuldet sein. Hier gab es aber zuletzt wieder Entspannungssignale. Von neuen Wachstumsmärkten wie Defence kann SCHWEIZER aufgrund langer Vorlaufzeiten bislang noch nicht nennenswert profitieren, in 2026 sollten sich hier erste Erfolge zeigen. Fazit: SCHWEIZER offenbart durch Kostensenkungen und Effizienzsteigerungen im qoq-Vergleich zwar inkrementelle Verbesserungen, diese fielen in Q3 aber noch eher gering aus. In Q4 sollten sich nun stärkere Effekte zeigen und die Refinanzierung final gesichert werden. Wir halten wir an unserem neutralen Anlagevotum mit Kursziel von 3,50 EUR fest. +++ Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte. Bitte lesen Sie unseren RISIKOHINWEIS / HAFTUNGSAUSSCHLUSS unter http://www.montega.de +++ Über Montega: Die Montega AG ist eines der führenden bankenunabhängigen Researchhäuser mit klarem Fokus auf den deutschen Mittelstand. Das Coverage-Universum umfasst Titel aus dem MDAX, TecDAX, SDAX sowie ausgewählte Nebenwerte und wird durch erfolgreiches Stock-Picking stetig erweitert. Montega versteht sich als ausgelagerter Researchanbieter für institutionelle Investoren und fokussiert sich auf die Erstellung von Research-Publikationen sowie die Veranstaltung von Roadshows, Fieldtrips und Konferenzen. Zu den Kunden zählen langfristig orientierte Value-Investoren, Vermögensverwalter und Family Offices primär aus Deutschland, der Schweiz und Luxemburg. Die Analysten von Montega zeichnen sich dabei durch exzellente Kontakte zum Top-Management, profunde Marktkenntnisse und langjährige Erfahrung in der Analyse von deutschen Small- und MidCap-Unternehmen aus. Die vollständige Analyse können Sie hier downloaden: Factsheet Kontakt für Rückfragen: Montega AG - Equity Research Tel.: +49 (0)40 41111 37-80 Web: www.montega.de E-Mail: research@montega.de LinkedIn: https://www.linkedin.com/company/montega-ag Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. | ||||||||||||||||||||

2227020 10.11.2025 CET/CEST

© 2025 EQS Group