Original-Research: SBF AG - von Montega AG

Einstufung von Montega AG zu SBF AG

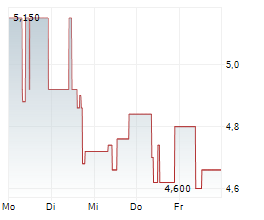

SBF hat zuletzt die Guidance für 2026 veröffentlicht. Die angegebene Spanne für Umsatz und EBITDA liegt im Mittelpunkt über dem Ausblick für 2025. Hierbei spiegelt die Breite der Spanne eine geringe Visibilität für das Geschäftsjahr wider. [Tabelle] Verzögerungen belasten auch 2026: Im Umsatz wird mit der Guidance-Mitte von 41,5Mio. EUR ein moderates Wachstum von 3,8% yoy gegenüber der 2025-Mitte i.H.v. 40,0Mio. EUR in Aussicht gestellt. Dabei liegt das untere Ende der Spanne nochmals unterdem bereits schwachen, von Auftragsverschiebungen geprägten 2025er-Niveau.Positive Impulse aus dem deutschen Sondervermögen scheinen sich weiter hinauszuzögern und dürften sich 2026 in einem geringerem Umfang als bisher erwartet auswirken. So fehlen in den Budgets der Kommunen weiterhin die Mittel zur Modernisierung der öffentlichen Beleuchtung und auch beim Ausbau der Schieneninfrastruktur werden laut Bundesregierung mehrere Neu- und Ausbauprojekte trotz abgeschlossener Planung aufgrund fehlender Finanzierung aktuell nicht fortgesetzt. Effizienzmaßnahmen stärken operative Marge: Ergebnisseitig machen sich die vergangenen Kostensenkungen positiv bemerkbar. Entsprechend wird auch bei geringer ausfallendem Umsatz ein höheres EBITDA prognostiziert mit einer Margensteigerung von 2,7PP zur Guidance-Mitte (2026: 7,5%; 2025: 4,8%). Zudem zeigt sich am oberen Ende der Spanne das Skalierungspotenzial des Unternehmens. Hier wird mit einem EBITDA von 4,4 Mio. EUR eine EBITDA-Marge von 9,8% (bei 45,0 Mio. EUR Umsatz) in Aussicht gestellt. Verglichen mit dem oberen Ende der 2025-Prognose, wird aus 4,0 Mio. EUR mehr Umsatz ein EBITDA-Plus von 2,3 Mio. EUR erwartet. Prognosen angepasst: Auf Basis der aktuellen Informationen haben wir unsere Prognosen angepasst und erwarten nun in 2026 einen Umsatz von 43,0 Mio. EUR (zuvor:47,4 Mio. EUR) sowie ein EBITDA von 2,7 Mio. EUR (zuvor: 4,1 Mio. EUR). Unseres Erachtens dürften die aktuellen Hindernisse überwiegend zeitlicher Natur sein, weshalb wir nun ein höheres Wachstum in 2027 durch die ursprünglich in 2026 avisierten Effekte erwarten. Fazit: Der Ausblick liegt etwas unter unseren Erwartungen. Nichtsdestotrotz sehen wir SBF weiterhin gut positioniert um von zukünftigen Infrastrukturinvestitionen zu profitieren, unter anderem auch aufgrund der neuen Zertifizierung mehrerer Lunux-Lösungen durch die Deutsche Bahn. Wir bestätigen unsere Kaufempfehlung mit einem reduzierten Kursziel von 6,80 EUR (zuvor: 7,30 EUR). +++ Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte. Bitte lesen Sie unseren RISIKOHINWEIS / HAFTUNGSAUSSCHLUSS unter http://www.montega.de +++ Über Montega: Die Montega AG ist eine innovative Investment-Banking-Boutique mit klarem Fokus auf den Mittelstand und agiert als Plattformanbieter für den Austausch zwischen börsennotierten Unternehmen und institutionellen Investoren. Montega erstellt hochwertiges Equity Research, veranstaltet vielfältige Kapitalmarktevents im In- und Ausland und bietet eine umfassende Unterstützung bei Eigen- und Fremdkapitalfinanzierungen. Die Mission: Emittenten und Investoren zusammenbringen und für Transparenz im Börsenumfeld sorgen. Dabei konzentriert sich Montega auf jene Marktteilnehmer, deren Sprache die Mittelstandsexperten am besten beherrschen: Small- und MidCaps auf der einen sowie Vermögensverwalter, Family Offices und Investment-Boutiquen mit einem Anlagefokus im Nebenwertebereich auf der anderen Seite. Die vollständige Analyse können Sie hier downloaden: Factsheet Kontakt für Rückfragen: Montega AG - Equity Research Tel.: +49 (0)40 41111 37-80 Web: www.montega.de E-Mail: info@montega.de LinkedIn: https://www.linkedin.com/company/montega-ag Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. | ||||||||||||||||||||

2269938 02.02.2026 CET/CEST

© 2026 EQS Group