Original-Research: Marinomed Biotech AG - von GBC AG

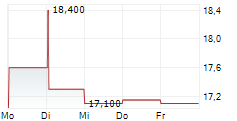

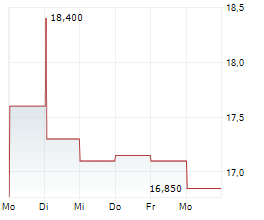

Einstufung von GBC AG zu Marinomed Biotech AG

Transformiert und auf Kurs: H1 2025 setzt neue Basis für Wachstum Wir haben unsere Umsatzprognose für Marinomed grundlegend überarbeitet, da die Zahlungen aus der Veräußerung des Carragelose-Geschäfts als Umsatzerlöse erfasst werden. Bislang hatten wir diese den sonstigen betrieblichen Erträgen zugeordnet. Diese Umstellung folgt der bereits im ersten Halbjahr 2025 gelebten Praxis und führt zu einer deutlich realistischeren Abbildung der wirtschaftlichen Verhältnisse. Gleichzeitig gewichten wir vertraglich gesicherte Dienstleistungen aus Transition-Services für Unither sowie Projekte auf der Solv4U-Plattform stärker als zuvor. In Summe resultiert daraus ein merklich höherer Umsatzpfad: Anstelle der ursprünglichen GBC-Schätzung von 3,50 Mio. € für 2025e, 4,00 Mio. € für 2026e und 6,00 Mio. € für 2027e erwarten wir nun 8,50 Mio. €, 10,13 Mio. € und 12,20 Mio. €. Die Position der sonstigen betrieblichen Erträge bleibt im Jahr 2025 aufgrund restrukturierungsbedingter, nicht cashwirksamer Effekte außergewöhnlich hoch bei 19,55 Mio. € und normalisiert sich ab 2026 auf 1,50 Mio. € pro Jahr. Der Umsatzsprung im Jahr 2025 ist im Kern eine Kombination aus methodischer Neuzuordnung der Carragelose-Earn-outs und operativer Normalisierung nach einem außergewöhnlich schwachen Vorjahr. Die nun in der Topline erfassten Transaktionskomponenten sowie laufende Transition-Services an Unither bilden einen stabilen Sockel, der durch eine spürbar höhere Auslastung der Solv4U-Kapazitäten ergänzt wird. Während klassische Warenumsätze strukturell zurückgehen, wird dieser Effekt durch den Zuwachs in den dienstleistungs- und lizenznahen Erlösströmen überkompensiert. Wir gehen davon aus, dass Bestellrhythmen der Partner nach dem Restrukturierungsjahr wieder verlässlicher werden, Projektmeilensteine planmäßiger erreicht werden und die Sichtbarkeit der Pipeline steigt. Für 2026 unterstellen wir ein weiteres, organischeres Fortschreiten des Umsatzes. Die servicebasierte Erlöslogik greift erstmals über ein volles Jahr ohne Umstellungseffekte. Solv4U skaliert, da Feasibility-Projekte in nachgelagerte Entwicklungsmandate konvertieren und die Kapazitäten dadurch gleichmäßiger ausgelastet werden. Parallel dazu beginnen erste lizenznahe Elemente aus der schrittweisen Kommerzialisierung der Marinosolv-Assets beizutragen, wobei wir keine großen, binären Upfronts modellieren, sondern planbare, vertraglich definierte Zahlungsströme ansetzen. Die Erfassung der Carragelose-Zahlungen in der Umsatzerlöszeile führt in 2026 nicht nur zu einem höheren Ausgangsniveau, sondern auch zu einer glatteren Verteilung der Erlöse über das Jahr, da vertragliche Fälligkeiten und Service-Deliverables einen regelmäßigen Takt vorgeben. Dadurch verbessert sich die Prognostizierbarkeit, und die Abhängigkeit von volatilen Produktabrufen sinkt. Im Jahr 2027 erwarten wir die nächste Skalierungsstufe, getragen von drei Quellen. Erstens dürfte der Umfang der Transition- und Serviceleistungen weiter zunehmen, weil eine wachsende Zahl an Bestandsprojekten in reifere Phasen übergeht und die Wertschöpfungstiefe pro Mandat steigt. Zweitens rechnen wir mit einer geographischen Ausweitung der Monetarisierung, da positive Referenzen aus bereits bedienten Märkten die Anbahnung in weiteren Territorien erleichtern und damit zusätzliche, wiederkehrende Lizenz- und Servicekomponenten entstehen. Drittens zahlt die Pipelinebreite auf den Mix ein: Mit zunehmender Zahl parallel laufender Projekte erhöht sich die Grundauslastung, wodurch Leerlauf sinkt und die Umsatzlinie zusätzlich stabilisiert wird. In Summe ergibt sich so eine Topline von 12,20 Mio. €, die weniger schwankungsanfällig ist und stärker von technologie- und lizenznahen Erlösbestandteilen geprägt wird als in der Vergangenheit. Unser überarbeitetes Prognosemodell führt auch zu neuen Ergebnisannahmen. Im Modell resultiert daraus ein EBITDA von 18,58 Mio. € in 2025, gefolgt von 3,20 Mio. € in 2026 und 4,70 Mio. € in 2027. Für die außergewöhnliche Ergebnishöhe im Jahr 2025 ist die Position der sonstigen betrieblichen Erträge im Zuge der Restrukturierung mit 19,55 Mio. € verantwortlich, wobei es sich überwiegend um nicht-cashwirksame Effekte handelt. Ab 2026 tritt der Ergebniseffekt der Restrukturierung in den Hintergrund und die Ergebnisgrößen werden durch das Kerngeschäft bestimmt. Wir modellieren eine Normalisierung der sonstigen betrieblichen Erträge auf 1,50 Mio. € pro Jahr. Entscheidend ist, dass das EBITDA mit 3,20 Mio. € und das EBIT mit 2,85 Mio. € trotz der Normalisierung spürbar positiv bleiben, getragen von einer verlässlicheren, service- und lizenznahen Umsatzbasis, einer höheren Auslastung in Solv4U und den fortlaufenden Transition-Leistungen. Das Nettoergebnis liegt mit 2,75 Mio. € ebenfalls klar im positiven Bereich, da die Finanzaufwendungen nach der Restrukturierung strukturell niedriger bleiben und keine außergewöhnlichen Steuerbelastungen unterstellt werden. Für 2027 unterstellen wir ein weiteres, operativ motiviertes Ergebniswachstum entlang des Umsatzanstiegs und der zunehmenden Planbarkeit der Ertragsströme. Treiber dieser Entwicklung sind die breitere Monetarisierung der Pipeline, der steigende Anteil wiederkehrender technologie- und lizenznaher Erlöse sowie eine verbesserte Grundauslastung, die Leerlauf reduziert und Fixkosten besser deckt. Der Ergebnismix wird damit hochwertiger, weil die Ergebnisbeiträge zunehmend aus skalierbaren Services und Lizenzmechanismen stammen, die die Volatilität klassischer Produktabrufe ersetzen. Über den gesamten Prognosehorizont ist die Qualität der Ergebnisspannen maßgeblich durch das asset-light Setup, die geringe Materialintensität und die niedrige Abschreibungsbasis determiniert. Auf Grundlage unseres aktualisierten DCF-Bewertungsmodells ergibt sich ein neues Kursziel von 51,00 € je Aktie (bisher: 42,00 €). Dieses Kursziel berücksichtigt die überarbeiteten Umsatz- und Ergebnisprognosen sowie den Roll-Over-Effekt durch die Fortschreibung des Bewertungszeitraums bis zum 31. Dezember 2026. Gegenüber dem aktuellen Kursniveau von 20,00 € je Aktie ergibt sich damit ein erhebliches Upside-Potenzial. Vor diesem Hintergrund bestätigen wir unser KAUFEN-Rating. Die vollständige Analyse können Sie hier downloaden: 20251027_25H1_Marinomed_Biotech_AG Kontakt für Rückfragen: GBC AG Halderstraße 27 86150 Augsburg 0821 / 241133 0 research@gbc-ag.de ++++++++++++++++ Offenlegung möglicher Interessenskonflikte nach § 85 WpHG und Art. 20 MAR Beim oben analysierten Unternehmen ist folgender möglicher Interessenkonflikt gegeben: (5a,6a,7,11); Einen Katalog möglicher Interessenkonflikte finden Sie unter: http://www.gbc-ag.de/de/Offenlegung +++++++++++++++ Fertigstellung: 27.10.2025 (14:30 Uhr) Erste Weitergabe: 28.10.2025 (10:00 Uhr) Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. | ||||||||||||||||||

2219244 28.10.2025 CET/CEST