EQS-News: Klöckner & Co SE

/ Schlagwort(e): Quartalsergebnis

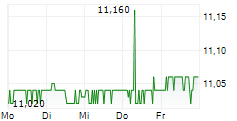

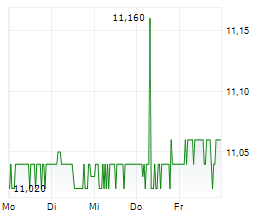

Düsseldorf, 05. November 2025 - Im dritten Quartal 2025 erzielte Klöckner & Co ein EBITDA vor wesentlichen Sondereffekten von 43 Mio. €, was einer deutlichen Steigerung im Vergleich zum Vorjahresquartal entspricht (Q3 2024: 21 Mio. €), und setzte damit die positive Entwicklung aus den ersten beiden Quartalen fort. In den ersten neun Monaten 2025 betrug das EBITDA vor wesentlichen Sondereffekten 150 Mio. € (9M 2024: 104 Mio. €). Nach negativen Sondereffekten von 33 Mio. €, die sich im Wesentlichen aus dem Verkauf der brasilianischen Tochtergesellschaft (20 Mio. € - davon Währungsverluste aus der Entkonsolidierung von 19 Mio. €) sowie aus Restrukturierungsmaßnahmen in den Holding-Gesellschaften und im Segment Kloeckner Metals Europe ergaben, erzielte Klöckner & Co ein EBITDA von 117 Mio. € (9M 2024: 93 Mio. €). Das Konzernergebnis aus fortgeführten Aktivitäten verbesserte sich im dritten Quartal 2025 auf -13 Mio. € im Vergleich zu -29 Mio. € im Vorjahresquartal. Unter Berücksichtigung der oben genannten wesentlichen Sondereffekte betrug das Konzernergebnis aus fortgeführten Aktivitäten in den ersten neun Monaten 2025 -38 Mio. € nach -55 Mio. € im Vergleichszeitraum. Das unverwässerte Ergebnis je Aktie betrug entsprechend -0,39 € nach -0,55 € im Vergleichszeitraum des Vorjahres. Das Konzernergebnis inklusive der nicht fortgeführten Aktivitäten betrug in den ersten neun Monaten 2025 -38 Mio. € (9M 2024: -84 Mio. €). Der Absatz im dritten Quartal 2025 betrug 1,1 Mio. Tonnen und konnte im Vergleich zum Vorjahresquartal leicht um 1,9 % gesteigert werden (Q3 2024: 1,1 Mio. Tonnen). In den ersten neun Monaten erhöhte das Unternehmen seinen Absatz um 1,5 % auf 3,5 Mio. Tonnen (9M 2024: 3,4 Mio. Tonnen). Die Absatzsteigerungen sind im Wesentlichen auf die anhaltend positive Entwicklung im Segment Kloeckner Metals Americas zurückzuführen. Guido Kerkhoff, CEO Klöckner & Co SE: "In einem herausfordernden Marktumfeld haben wir mit der Verdopplung unseres operativen Ergebnisses im dritten Quartal erneut gezeigt, dass unsere Strategie greift. Die positive Entwicklung im Segment Kloeckner Metals Americas konnte fortgesetzt werden und unser verstärkter Fokus auf das höherwertige Geschäft und das Service-Center-Geschäft wird unser Ertragsprofil weiter nachhaltig stärken. Die Veräußerung von acht US-Distributionsstandorten ist ein weiterer wichtiger Schritt, um Kapital gezielt in margenstärkere Bereiche umschichten zu können." Im Rahmen der Strategie "Klöckner & Co: Leveraging Strengths - Step Up 2030" hat das Unternehmen den Fokus auf das höherwertige Geschäft und das Service-Center-Geschäft weiter geschärft. Mit der Veräußerung von acht Distributionsstandorten der US-Tochtergesellschaft Kloeckner Metals Corporation wird die Abhängigkeit von volatilen Rohstoffmärkten weiter reduziert. Exklusive der acht Distributionsstandorte lag der Umsatzanteil des höherwertigen Geschäfts sowie des Service-Center-Geschäfts in den ersten neun Monaten des Jahres 2025 bei 87 % und somit sechs Prozentpunkte höher als bei einer Betrachtung inklusive der Standorte. Darüber hinaus konnte das Unternehmen seine Kompetenzen als Technologiepartner im Verteidigungs- und Infrastruktursektor in Deutschland weiter ausbauen. Bereits zu Jahresbeginn konnte die deutsche Tochtergesellschaft von Klöckner & Co das Unternehmen Ambo-Stahl, einen Anbieter hochwertiger Anarbeitungsservices für den Verteidigungs- und Infrastruktursektor, übernehmen und erfolgreich integrieren. Darauf aufbauend konnte Klöckner & Co sein Leistungsportfolio erweitern und hat in Kassel den offiziellen Nachweis zur Eignung für die Bearbeitung von Panzerungsmaterialien gemäß den technischen Lieferbedingungen der Bundeswehr (TL-Zulassung) erhalten. Die Ausweitung der Kompetenzen ist ein weiterer Schritt, um zukünftig stärker von erhöhten Verteidigungsausgaben in ganz Europa zu profitieren. Für das Geschäftsjahr 2025 prognostiziert Klöckner & Co weiterhin ein EBITDA vor wesentlichen Sondereffekten in Höhe von 170 Mio. € bis 240 Mio. €. Ferner rechnet das Unternehmen für das Geschäftsjahr 2025 weiterhin mit einem deutlich positiven Cashflow aus betrieblicher Tätigkeit. Klöckner & Co ist heute einer der größten produzentenunabhängigen Stahl- und Metallverarbeiter und eines der führenden Service-Center-Unternehmen. Mit einem Distributions- und Servicenetz von rund 120 Lager- und Anarbeitungsstandorten, vor allem in Nordamerika und der DACH-Region bedient Klöckner & Co über 60.000 Kunden. Aktuell beschäftigt der Konzern rund 6.500 Mitarbeiterinnen und Mitarbeiter. Im Geschäftsjahr 2024 erwirtschaftete Klöckner & Co einen Umsatz von rund 6,6 Mrd. €. Mit einer konsequenten Umsetzung der Unternehmensstrategie strebt Klöckner & Co an, das führende Service-Center- und Metallverarbeitungsunternehmen in Nordamerika und Europa zu werden. Im Fokus stehen dabei die weitere gezielte Expansion des Service-Center- und höherwertigen Geschäfts, die Diversifizierung des Produkt- und Serviceportfolios sowie die Integration weiterer CO2-reduzierter Lösungen unter der Dachmarke Nexigen®. Die Aktien der Klöckner & Co SE sind an der Frankfurter Wertpapierbörse zum Handel im Regulierten Markt mit weiteren Zulassungsfolgepflichten (Prime Standard) zugelassen. Die Klöckner & Co-Aktie ist im SDAX®- Index der Deutschen Börse gelistet. ISIN: DE000KC01000; WKN: KC0100; Common Code: 025808576. Presse Investoren 05.11.2025 CET/CEST Veröffentlichung einer Corporate News/Finanznachricht, übermittelt durch EQS News - ein Service der EQS Group. |

| Sprache: | Deutsch |

| Unternehmen: | Klöckner & Co SE |

| Peter-Müller-Straße 24 | |

| 40468 Düsseldorf | |

| Deutschland | |

| Telefon: | +49 (0)211-8824-5900 |

| E-Mail: | info@kloeckner.com |

| Internet: | www.kloeckner.com |

| ISIN: | DE000KC01000 |

| WKN: | KC0100 |

| Indizes: | SDAX |

| Börsen: | Regulierter Markt in Frankfurt (Prime Standard); Freiverkehr in Berlin, Düsseldorf, Hamburg, Hannover, München, Stuttgart, Tradegate Exchange |

| EQS News ID: | 2223798 |

| Ende der Mitteilung | / EQS News-Service |

2223798 05.11.2025 CET/CEST