Original-Research: YOC AG - von Montega AG

Einstufung von Montega AG zu YOC AG

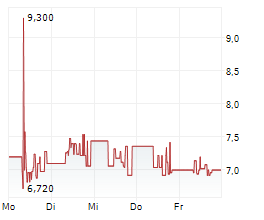

Operative Delle tiefer als erwartet - Guidance 2025 deutlich verfehlt Die YOC AG hat am 30.01. vorläufige Zahlen für das Geschäftsjahr 2025 veröffentlicht und dabei sowohl die Umsatz- als auch die Ergebnisprognose signifikant verfehlt. Umsatzwachstum verliert an Dynamik: Mit einem vorläufigen Jahresumsatz von 37,1 Mio. EUR (Vj. 35,0 Mio. EUR) verzeichnete YOC zwar ein Plus von ca. 6% yoy in einem überaus herausfordernden Umfeld, liegt damit aber spürbar unter der Guidance. Besonders enttäuschend verlief das Q4, das saisonal bedingt eigentlich das stärkste des Jahres sein sollte. Mit 10,5 Mio. EUR blieb das Unternehmen nicht nur hinter unseren Erwartungen, sondern auch dem Vorjahreswert zurück (MONe: 13 Mio. EUR, Q4/24: 11,5Mio. EUR). Ein stagnierender digitaler Werbemarkt hat hier das Momentum der VIS.X-Plattform ausgebremst. Das operative Ergebnis (EBITDA) reduzierte sich auf ca. 2,4 Mio. EUR (Vj. 5,2 Mio. EUR) und verfehlte die Zielspanne (4,0 bis 5,0 Mio. EUR) deutlich. Unter dem Strich steht ein voraussichtlicher Konzernverlust von -0,4 Mio. EUR (Prognose: 1,0 bis 2,0 Mio. EUR Gewinn). Prognoseanpassung schafft realistische Basis: Wir haben unsere Schätzungen für 2026 und 2027 konservativ angepasst. Für 2026 erwarten wir nach Wegfall von belastenden Sondereffekten in 2025 (siehe Comment vom 23.10.) eine deutliche Erholung der Profitabilität auf ein EBITDA von ca. 4,2 Mio. EUR bei einem Umsatz von 42 Mio. EUR. Ausgehend von einer Stabilisierung des Werbemarktes sollte der hohe operative Hebel der VIS.X-Plattform wieder voll zur Geltung kommen. Fazit: Die aktuelle Ergebnisentwicklung spiegelt eine realistische Anpassung an das derzeit anspruchsvolle Marktumfeld im digitalen Werbesektor wider. Für das Geschäftsjahr 2026 liegt der Fokus nun darauf, die Resilienz des Geschäftsmodells unter Beweis zu stellen und zu untermauern, dass die jüngsten Margen-Herausforderungen im programmatischen Markt lediglich eine vorübergehende Konsolidierungsphase darstellen. Gleichzeitig bietet der aktuelle Kurssturz auf 7,50 EUR ein Chance-Risiko-Profil, das für antizyklische Anleger attraktiv sein dürfte. Mit einem EV/EBITDA 2026e von lediglich ca. 6,0x ist das Enttäuschungspotenzial weitgehend eingepreist. Die technologische Substanz der VIS.X-Plattform und das über dem Gesamtmarkt liegende Umsatzwachstum bleiben die zentralen Stützen der langfristigen Equity Story. Wir gehen von einer schrittweisen Normalisierung der Rohertragsmargen ab 2026 aus, woraus beträchtliches Upsidepotenzial für die Aktie erwächst. Wir bestätigen unsere Kaufen-Empfehlung bei einem auf 15,00 EUR reduzierten Kursziel. +++ Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte. Bitte lesen Sie unseren RISIKOHINWEIS / HAFTUNGSAUSSCHLUSS unter http://www.montega.de +++ Über Montega: Die Montega AG ist eine innovative Investment-Banking-Boutique mit klarem Fokus auf den Mittelstand und agiert als Plattformanbieter für den Austausch zwischen börsennotierten Unternehmen und institutionellen Investoren. Montega erstellt hochwertiges Equity Research, veranstaltet vielfältige Kapitalmarktevents im In- und Ausland und bietet eine umfassende Unterstützung bei Eigen- und Fremdkapitalfinanzierungen. Die Mission: Emittenten und Investoren zusammenbringen und für Transparenz im Börsenumfeld sorgen. Dabei konzentriert sich Montega auf jene Marktteilnehmer, deren Sprache die Mittelstandsexperten am besten beherrschen: Small- und MidCaps auf der einen sowie Vermögensverwalter, Family Offices und Investment-Boutiquen mit einem Anlagefokus im Nebenwertebereich auf der anderen Seite. Die vollständige Analyse können Sie hier downloaden: Factsheet Kontakt für Rückfragen: Montega AG - Equity Research Tel.: +49 (0)40 41111 37-80 Web: www.montega.de E-Mail: info@montega.de LinkedIn: https://www.linkedin.com/company/montega-ag Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. | ||||||||||||||||||||

2269920 02.02.2026 CET/CEST

© 2026 EQS Group