Anzeige / Werbung

Trotz eines durchwachsenen wirtschaftlichen Umfelds setzen die Finanzmärkte ihren Aufwärtstrend fort. Der Titel dieser Woche könnte lauten: Der Kreis der unverbesserlichen Optimisten.

Sehr geehrte Leserinnen und Leser,

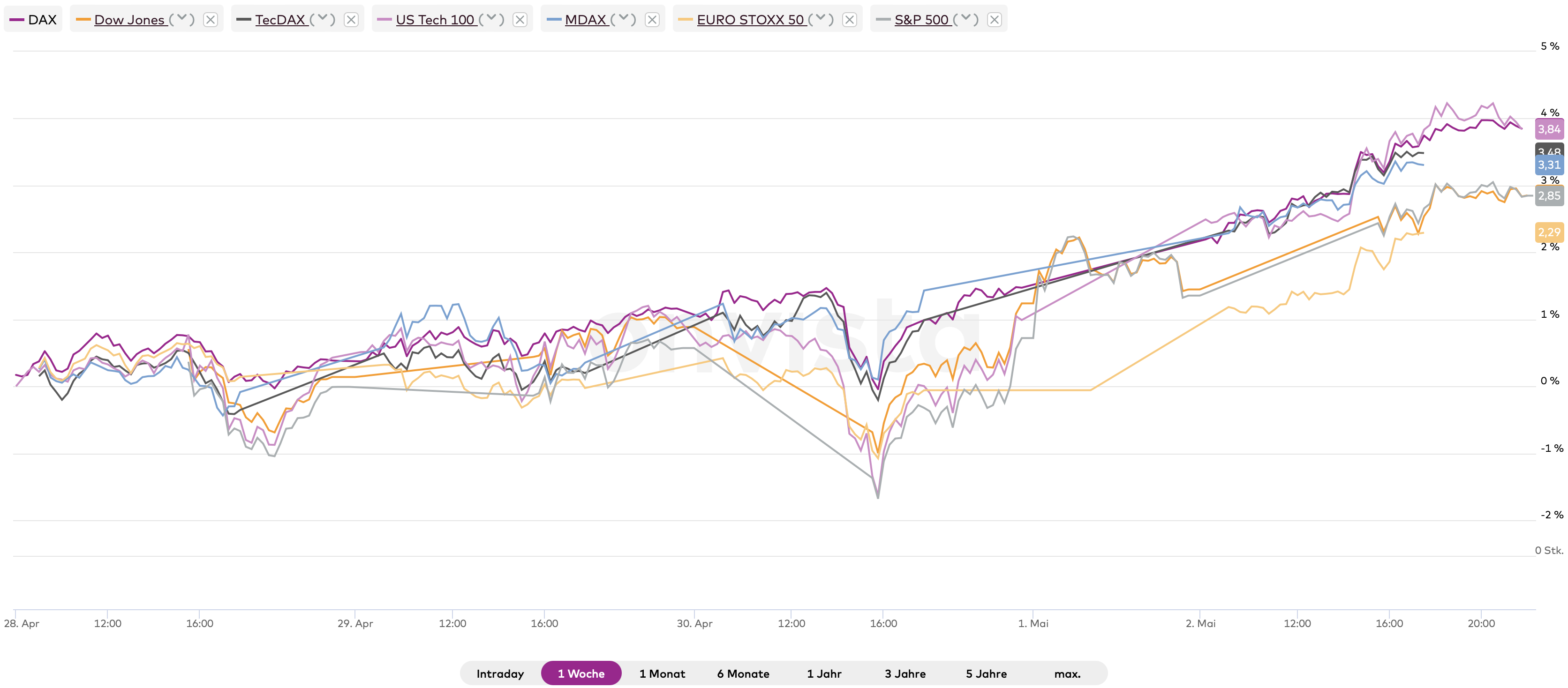

die Aussicht auf eine mögliche Deeskalation im Handelsstreit zwischen den USA und China sowie die wachsende Hoffnung auf eine baldige Zinssenkung durch die US-Notenbank ließen Investoren wieder risikofreudiger agieren - auch wenn die Datenlage Anlass zur Vorsicht geben sollte.

Quelle: Onvista.de

Zwischen Konjunktursorgen und Zinshoffnung!

In den USA schrumpfte das Bruttoinlandsprodukt im ersten Quartal um -0,3 % - das erste Minus seit drei Jahren. Hauptgrund war eine negative Außenhandelsbilanz, verursacht durch Importwellen im Vorfeld der neuen Zölle. Auch die Inflationsdaten sorgten nicht für Klarheit: Der Effekt der Zölle ist in den Verbraucherpreisen noch kaum ablesbar, was die geldpolitische Einschätzung erschwert. Der Arbeitsmarkt hingegen zeigt sich nach wie vor robust. Die Zahl der neu geschaffenen Stellen liegt über den Erwartungen, während sich der Lohnauftrieb leicht abgeschwächt hat - ein Punkt, der der Fed ebenfalls Argumente für eine Lockerung liefert.

In Europa kamen die Wachstumszahlen für das erste Quartal etwas besser als erwartet herein. Dennoch bleiben Sorgen um die zweite Jahreshälfte bestehen, insbesondere angesichts der schwachen Auftragslage im verarbeitenden Gewerbe.

Am Donnerstag ruhte der Handel in Deutschland aufgrund des Feiertags zum "Tag der Arbeit" (1. Mai). Die verkürzte Handelswoche konnte der positiven Grundstimmung an den Märkten jedoch nichts anhaben.

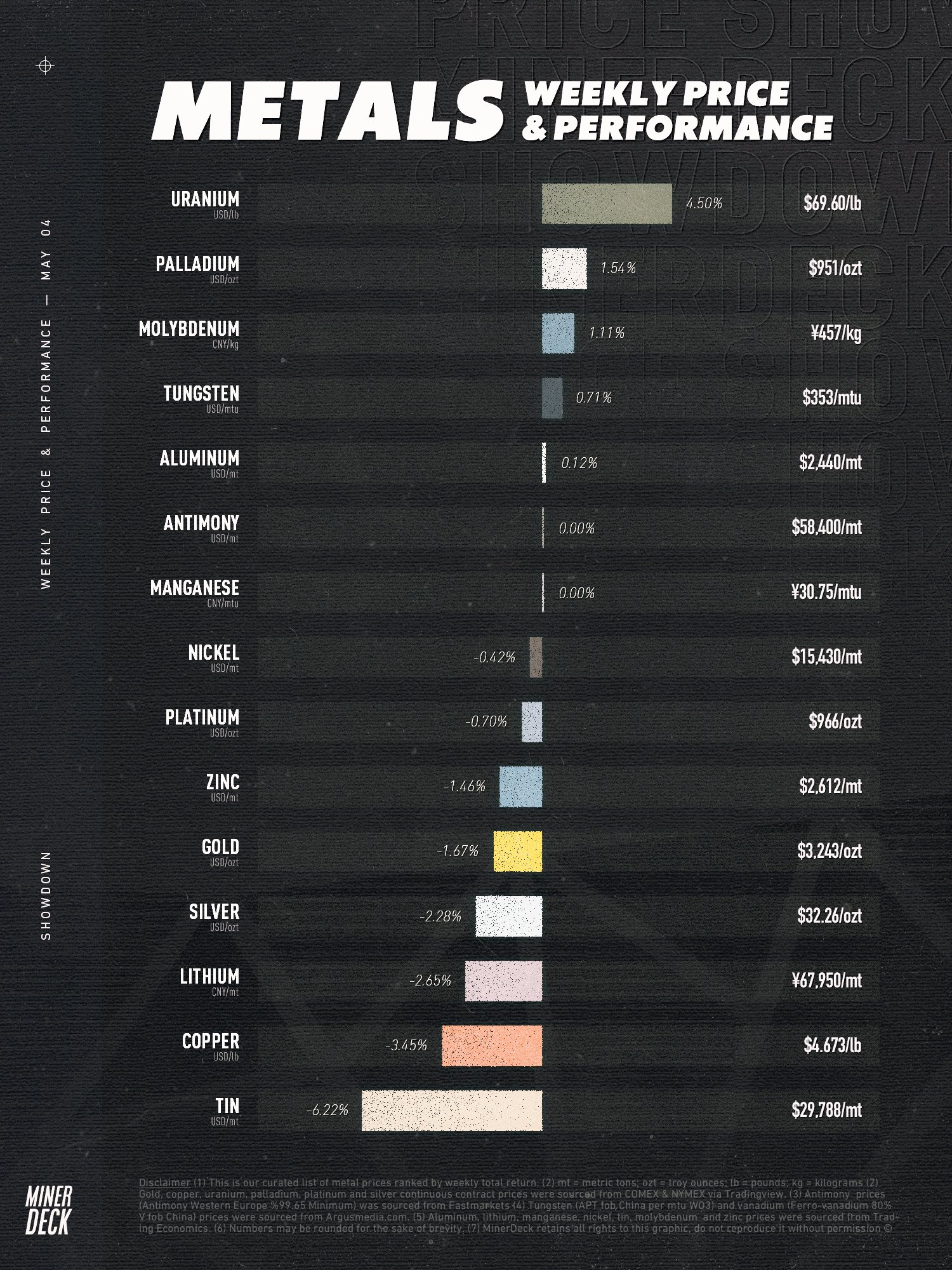

Rohstoffe: Kupfer und Gold unter Druck!

An den Rohstoffmärkten bewegte sich ebenfalls einiges. Die Industriemetalle profitierten zunächst von neuen Signalen aus China. Peking kündigte an, seine Haltung zu den Handelsgesprächen mit den USA zu überdenken - ein Schritt, der bei Anlegern neue Hoffnungen auf eine Abmilderung der Zollpolitik weckte. Kupfer stieg an, verlor aber im Wochenverlauf wieder.

Quelle: MinerDeck auf X

Gold konnte in dieser Woche nicht von der allgemeinen Unsicherheit profitieren. Trotz anhaltender Konjunktursorgen und hoher Volatilität fiel der Preis leicht zurück und notierte zuletzt bei um die 3.240,- US-Dollar pro Unze. Dennoch liegt das Edelmetall seit Jahresbeginn mit über 23 % im Plus - unterstützt durch Käufe der Zentralbanken und eine strukturell hohe Nachfrage in einem fragilen Marktumfeld.

Ausblick: Alle Augen auf die Fed!

In der kommenden Woche richtet sich der Fokus der Finanzwelt ganz auf die US-Notenbank. Am Mittwochabend wird Jerome Powell seine geldpolitische Einschätzung abgeben. Auch wenn ein Zinsschritt nicht erwartet wird, dürften die Kommentare des Fed-Chefs genauestens analysiert werden - insbesondere mit Blick auf den politischen Druck aus dem Weißen Haus, die Zinsen schneller zu senken.

Am Donnerstag folgt dann die Bank of England, die voraussichtlich eine Zinssenkung um 25 Basispunkte beschließen wird - in Einklang mit ihrer aktuellen Strategie eines "langsamen und kontrollierten" geldpolitischen Kurses.

Auch auf Unternehmensseite bleibt es spannend, wenngleich sich die Berichtssaison langsam dem Ende zuneigt. In den USA stehen Zahlen von Berkshire Hathaway, Palantir, AMD, Walt Disney und Uber an. In Europa liefern unter anderem Novo Nordisk, AXA, Zurich Insurance und AB InBev frische Einblicke in ihre Geschäftslage.

Fazit: Aufwärts mit angezogener Handbremse!

Der Optimismus bleibt, doch er steht auf wackeligem Fundament. Die Anleger scheinen aktuell entschlossen, positive Nachrichten überzubewerten, während sie gleichzeitig Schwächeanzeichen weitgehend ignorieren. Die Erwartungen an die Fed - und bald auch an die EZB - sind hoch, ebenso die Nervosität, sollte sich das Bild wider Erwarten eintrüben.

Nach einer ereignisreichen Woche mit wirtschaftlichem Zahlenwirrwarr und politischen Spannungen dürfte das Wochenende vielen Marktteilnehmern gelegen kommen. Denn nächste Woche heißt es wieder: Augen auf die Notenbanken - und festhalten auf dem Weg durch das fragile Gleichgewicht zwischen Hoffnung und Realität. Nach wie vor sehen wir Potenzial in Rohstoffen und vor allem Rohstoffaktien. Woraus wir dieses Ableiten, können Sie in unserem folgenden Wochenrückblick nachlesen.

Green Bridge Metals / Canada Nickel Company

Angebotssorgen am Nickelmarkt

Die Nachfrage nach kritischen Metallen steigt. Batteriemetalle werden zunehmend gebraucht.

Lesen Sie mehr

Vizsla Silver / Miata Metals

Die Trends beim Gold im ersten Quartal 2025

Berichte vom World Gold Council finden immer rege Beachtung. Aktuell geht es um Angebots- und Nachfragetrends bei Gold.

Lesen Sie mehr

Edelmetall im Aufwind...

Goldrausch der Sicherheit: Dieses Unternehmen sendet jetzt ein starkes Vertrauenssignal!

Inmitten globaler Spannungen und wirtschaftlicher Unsicherheiten erlebt Gold einen beispiellosen Nachfrageanstieg. Zentralbanken und Investoren weltweit verstärken ihre Käufe - ein klares Zeichen für Vertrauen.

Lesen Sie mehr

Fury Gold Mines / Osisko Gold Royalties

Schweizer Franken und Gold als sichere Häfen

Die Schweizer Nationalbank muss den Franken schwächen. Anleger sind mit Gold gut beraten.

Lesen Sie mehr

U.S. GoldMining / Calibre Mining

Goldpreis fällt, aber kein Grund zur Panik

Ein Handelsstreit, der sich zu entspannen scheint und ein höherer US-Dollar, haben Gold aktuell vergünstigt.

Lesen Sie mehr

Achtung...

Newsflash- Aufbruchstimmung pur: Rohstoff-Champions melden sensationelle Fortschritte!

Während an den Märkten Unsicherheit herrscht, setzen ausgewählte Rohstoffunternehmen beeindruckende Meilensteine - und könnten damit die nächste Rallye starten!

Lesen Sie mehr

Meridian Mining / Aurania Resources

Wird Kupfer knapp?

Fast alle Analysten und Bergbaukonzerne gehen davon aus, dass Kupfer knapp wird.

Lesen Sie mehr

Time to Buy....

Uran im Schatten des Sturms - Das Zeitfenster der Jahrhundertchance schließt sich!

Mit der Amtseinführung von Donald Trump als neuer US-Präsident rücken Metalle, besonders Silber, verstärkt ins Zentrum der Aufmerksamkeit. Seine "Zoll'-Drohungen sorgen schon jetzt für mächtig Wirbel!

Lesen Sie mehr

Jetzt oder nie!

2025 wird zum Turbo-Jahr - diese Aktie hat das Zeug zum ganz großen Durchbruch!

Eine explosive Kombination aus Markttrend und Unternehmensstärke: Warum diese Aktie 2025 durchstarten könnte - jetzt entdecken und frühzeitig profitieren!

Lesen Sie mehr

Viele Grüße und ein glückliches Händchen beim Handeln,

Ihr

Jörg Schulte

Quellen: Quellen: marketscreener.com, onvista.de, eigener Research, Bildquellen: tradingeconomics.com, onvista.de, WallstreetOnline.de, stock.adobe.com, Intro Bild: stock.adobe.com

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research GmbH oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den "Webseiten", dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte "third parties") bezahlt. Zu den "third parties" zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research GmbH oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten "third parties" mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier - https://www.js-research.de/disclaimer-agb/.

Enthaltene Werte: CA55903Q1046,XD0002747026,XD0002746952,BMG069741020,CA68827L1013,CA4105841064,CA13000C2058,CA13515Q1037,CA86565E1051,CA36117T1003,CA38071H1064,CA68828E8099,378696065,US90291W1080,CA59403F1053,GB00BR3SVZ18,CA3929211025,CA92859G6085,CA8426851090,CA46500E8678

Die hier angebotenen Beiträge dienen ausschließlich der Information und stellen keine Kauf- bzw. Verkaufsempfehlungen dar. Sie sind weder explizit noch implizit als Zusicherung einer bestimmten Kursentwicklung der genannten Finanzinstrumente oder als Handlungsaufforderung zu verstehen. Der Erwerb von Wertpapieren birgt Risiken, die zum Totalverlust des eingesetzten Kapitals führen können. Die Informationen ersetzen keine, auf die individuellen Bedürfnisse ausgerichtete, fachkundige Anlageberatung. Eine Haftung oder Garantie für die Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der zur Verfügung gestellten Informationen sowie für Vermögensschäden wird weder ausdrücklich noch stillschweigend übernommen. ABC New Media hat auf die veröffentlichten Inhalte keinerlei Einfluss und vor Veröffentlichung der Beiträge keine Kenntnis über Inhalt und Gegenstand dieser. Die Veröffentlichung der namentlich gekennzeichneten Beiträge erfolgt eigenverantwortlich durch Autoren wie z.B. Gastkommentatoren, Nachrichtenagenturen, Unternehmen. Infolgedessen können die Inhalte der Beiträge auch nicht von Anlageinteressen von ABC New Media und / oder seinen Mitarbeitern oder Organen bestimmt sein. Die Gastkommentatoren, Nachrichtenagenturen, Unternehmen gehören nicht der Redaktion von ABC New Media an. Ihre Meinungen spiegeln nicht notwendigerweise die Meinungen und Auffassungen von ABC New Media und deren Mitarbeiter wider. (Ausführlicher Disclaimer)